日前,美股上市的激光雷達企業紛紛公布2021年Q4及全年財報。從各家交卷結果來看,業績普遍虧損,分化趨勢已顯現。

芯片采購網專注整合國內外授權IC代理商的現貨資源,實時查詢芯片庫存,合理行業價格,輕松采購IC芯片,是國內專業的芯片采購平臺。

不過,在美上市公司普遍營收慘淡,國內市場卻一片火熱:資本持續涌入,車企跑步進入賽道。最近幾年,量的快速增長是大確定性,但激光雷達最終是真浪潮還是假剛需還具有不確定性。

海外龍頭:虧損是主旋律,分化已顯現

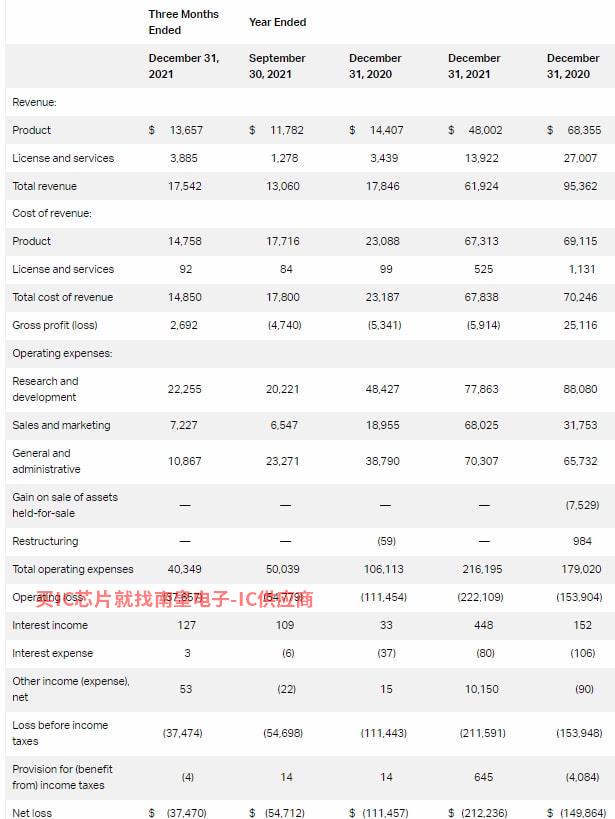

在公布財報的幾家激光雷達企業里,激光雷達第一股Velodyne去年營收最高為6190萬美元,但是仍然遠低于前年同期的9540萬美元,同比跌幅為35%;凈虧損從2020年1.5億美元擴大到2.1億美元,其中Q4凈虧損3750萬美元。

財報中相對樂觀的數據是,相較于2020年,Velodyne去年激光雷達出貨量超過15000個,增幅達到35%。

與許多完全專注于汽車市場的供應商不同,Velodyne也瞄準工業自動化和機器人領域,并且認為激光雷達商業化的第一波浪潮將出現在這些領域,而非汽車領域。在日前的投資者電話會議上,該公司首席執行官Ted Tewksbury透露,目前汽車端貢獻了約30%的銷售額。展望未來,該公司預計2022年第一季度的營收在1000萬美元至1200萬美元之間。

圖片來源:Velodyne

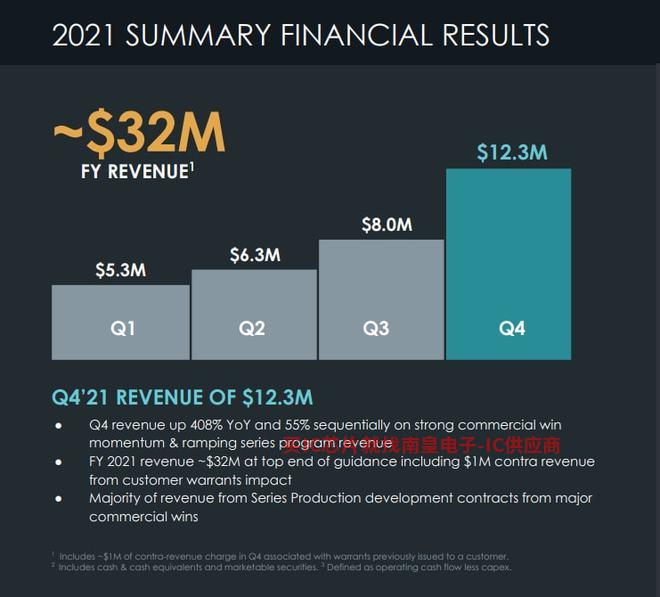

Luminar是去年第二家通過SPAC方式上市的激光雷達公司。2021年,其營收同比增長129%至3200萬美元;凈虧損為2.38億美元,比前年同期收窄34.3%。

盡管Luminar在2021年的運營活動中花了近1.5億美元,但其資產負債表中的流動資產仍有近8億美元。

在全球十大汽車制造商中,已經有7家成為Luminar客戶,其中沃爾沃和戴姆勒是其最大的兩個客戶。獲得主機廠認可,自然也在資本市場有所反應。該公司當下的股價為15美元,市值位居5家上市激光雷達公司之首,為50億美元左右。而對于其他專注于汽車前裝市場但是沒有上市的激光雷達企業而言,這一市值或許具有參考價值。

圖片來源:Luminar

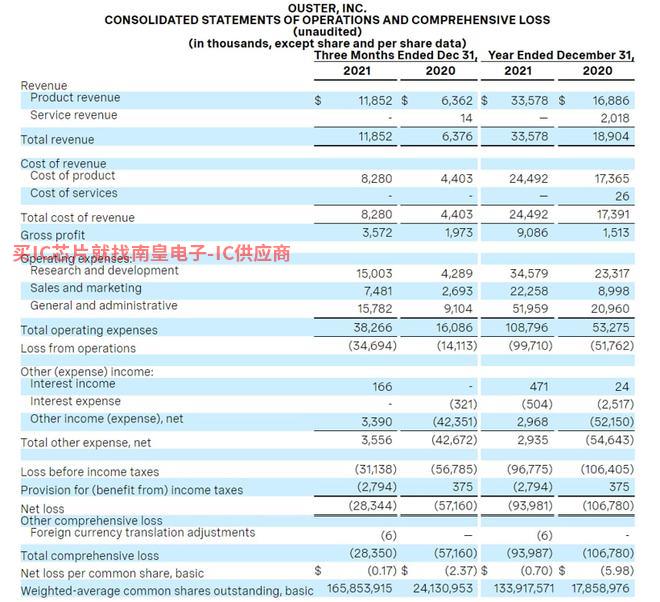

0uster2021營收從前年同期的1687萬美元增長至3400萬美元;凈虧損從2020年的1.07億美元收窄至9400萬美元。該公司為2022年設立的目標為:營收翻倍,在6500萬-8500萬美元之間;毛利潤率將維持在25% - 30%。

去年,0uster汽車業務占其出貨量的34%。根據公司的預測,到2025年TAM(潛在市場范圍)價值約為86億美元,其中汽車業務在其四大主要業務(汽車、機器人、工業、智能基礎設施)中占比最小,僅為22%。

與Velodyne的思路差不多的是,0uster也希望通過非汽車業務積累生產制造經驗,降低成本,以迎接由汽車行業引領的第二波激光雷達增長期。只不過,資本市場似乎不吃這兩家廠商”畫的餅“,去年Velodyne和Ouster的市值呈陡崖式下滑,遠不及在汽車市場快速出擊的Luminar。

圖片來源:Ouster

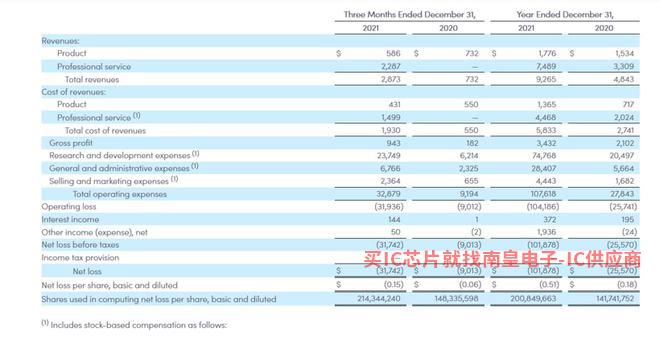

在Ouster公布年度業績之后,另一家激光雷達公司Aeva也交出答卷。就2021年全年來看,Aeva營收幾乎是前一年的兩倍,達到930萬美元;凈虧損也從前一年的2557萬美元擴大至1.02億美元。

去年11月,智加科技宣布與Aeva展開合作,后者將為搭載PlusDrive的監督式自動駕駛和完全自動駕駛重卡兩款產品提供車規級遠程4D激光雷達。另外,Aeva曾于去年初宣布和自動駕駛卡車公司圖森未來合作,在后者的自動駕駛卡車中部署Aeva4D激光雷達。

業界周知,重卡的制動距離遠高于普通乘用車。因此,自動駕駛重卡的傳感系統需要在超遠距離完成物體檢測、判斷其所在車道并對速度作出準確估計。Aeva的4D激光雷達可對遠至500米以外的每個點的速度和位置進行精確感知,這也就不難理解重卡自動駕駛公司選擇與其合作。

圖片來源:Aeva

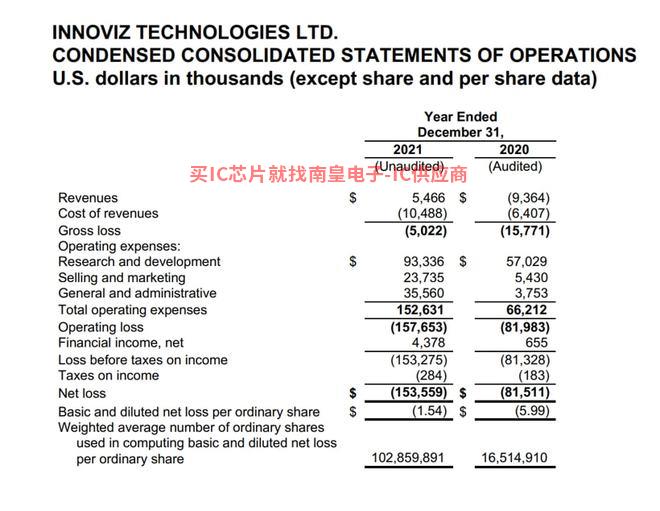

最后一家公布年度業績成績的是Innoviz——該公司于2021年的營收同比下滑40%至550萬美元;凈虧損從前年的8100萬美元擴大到1.54億美元;運營費用從2020年的6620萬美元增長至1.53億美元,主要是因為股權激勵支出和人事相關的費用明顯增加。

Innoviz在財報中透露,其去年用于研發的費用同比增長40%至9330萬美元,其中包括2550萬美元的股權激勵支出。由此可見,初創科技公司對人才招募的投入力度極大,當然這也從一定層面看出其對產品研發的重視。

圖片來源:Innoviz

綜合來看,上述幾家激光雷達公司雖然搶先登陸二級市場,更快拿到資金,但是無一例外地交出虧損答卷。這樣的成績單在預料之中,因為這些公司正處于上升階段,團隊擴張、技術研發和生產設施建設都是燒錢巨坑。

就已經上市的激光雷達企業來看,內部分化已顯現:單純畫餅已經沒那么有效,收獲更多車企定點的廠商,在市值表現上明顯好看。“在國內,車企定點也是衡量激光雷達初創公司估值的一個重要因素”,毅達資本趙女士在接受蓋世汽車采訪時如是表示。如果激光雷達廠商定點車企,那么起碼意味著產品要過車規級。而畢竟不同于傳統零部件領域,車規級激光雷達的要求會更高。

國內市場:資本持續涌入,車企跑步入場

鐵打的二級市場,流水的激光雷達企業。2月,激光雷達初創公司Quanergy、Cepton則通過SPAC的方式在美國上市。

雖然尚且沒有中國企業闖入二級市場,但是國內一級市場一片火熱。相關統計數據顯示,在過去的2021年,國內全年與激光雷達相關的融資事件合計25起,金額超140億元,車載激光雷達共收獲近38億元的資金。

就在剛剛過去的2月25號,速騰(參數丨圖片)聚創宣布了新一輪戰略融資,投資方包括比亞迪、宇通、香港立訊有限公司、德賽西威、星韶創投、晨嶺資本、湖北小米長江產業基金、中新融創、康成亨等。

大家細品,如果上述融資順利完成,這意味著速騰聚創投資方完整涵蓋了上游供應商、下游整車廠、新銳產業資本和專業投資機構,達成產業鏈完整布局。

而這對于現階段的車載激光雷達而言是至關重要的一步棋——只有更早量產、獲得客戶訂單的玩家,才能更快盈利、實現可持續發展。鑒于資本的集聚效應,行業領頭羊或將獲得更多優質資源、占據有利生態位,逐步形成馬太效應。相比之下,如果一直無法量產,則可能會被遺忘在歷史的長河中。

第二代智能固態激光雷達M1,圖片來源:速騰聚創

而從投資方角度來看,主機廠正跑步進入激光雷達賽道。以比亞迪為例,實際上在去年12月,比亞迪與速騰聚創宣布達成戰略投資協議及戰略合作框架協議。

時間僅過去兩個月,速騰聚創此次正式官宣獲得比亞迪投資。多位業界人士就此表示,比亞迪極有可能領投速騰聚創,且計劃全線車型搭載激光雷達。

在投資激光雷達這件事上,比亞迪節奏明顯加快了起來。而在比亞迪之前,小鵬汽車和上汽也有跑步入場的趨勢。1月10日,一徑科技正式宣布完成數億元Pre-C輪融資。本輪融資由小鵬汽車領投,上汽集團旗下尚頎資本、東風交銀汽車基金、老股東英特爾資本繼續加注。華興資本擔任此次融資的獨家財務顧問。

但需要注意的是,雖然小鵬參與一徑科技的融資,但業界周知前者最新定點的為大疆Livox。另一方面,上汽定點的供應商應該是速騰聚創,即便前者參投一徑科技。簡而言之,一徑科技雖然已經拿到小鵬和上汽的投資,但當下還僅限于資本層面,距離定點還有一些距離。

在剛剛過去的2021年,我們看到眾多車企新車型定點了激光雷達,將激光雷達作為新車型的一個賣點和亮點,并且希望消費者為此買單。

自主品牌中,蔚來定點圖達通Innovusion,并且蔚來資本是后者的初始投資方;百度旗下新造車品牌集度定點的供應商是百度此前投資的禾賽。對于投資方(車企)而言,一邊選擇有前景的供應商,一邊通過股權投資的方式獲得資本層面的收益,這是一個不錯的選擇。

此前一段時間,激光雷達價格動輒數萬美元,因此其主要客戶集中在自動駕駛科技公司和地圖公司。現在隨著新技術路線的應用,激光雷達的成本逐漸下探,為車企量產上車創造了條件。更有甚至,有品牌在預熱海報上喊話單車4個激光雷達以下不要說話。當然,這不排除有些企業已經將激光雷達作為宣傳噱頭,存在硬件堆砌的可能。

未來兩年或是廠商競爭的重要窗口期

近年來,伴隨著自動駕駛產業逐步進入量產落地的爬坡期,激光雷達或將迎來一波機遇。Yole 此前給出預測——激光雷達市場規模將從2020年的18億美元增至2026年的57億美元,年均復合增長率將達到21%。就細分市場來看,雖然當下用于ADAS的激光雷達在整體市場所占比例不多(1.5%),但是預計2026年將達到41%。

雖然市場預測激光雷達規模快速增長,且ADAS將成為激光雷達最大細分市場,但是和大部分新興的科技產品一樣,發展初期會存在技術路線尚未定型的情況。

換言之,時下最被看好的技術不一定是最終改變行業生態的技術。

目前行業公認純固態是未來,但由于技術不成熟,衍生了混IDT代理合固態雷達這種過渡產品,并已經開始獲得車企的定點。

之前在艾邁斯歐司朗的媒體交流會上,其高級總監冷劍青就車載激光雷達的發展趨勢給出自己的思考:長期來看固態激光雷達是一個趨勢。但是在固態能夠在成本和性能上全面取代之前,市場可能還會處于一個百家爭鳴的狀態。

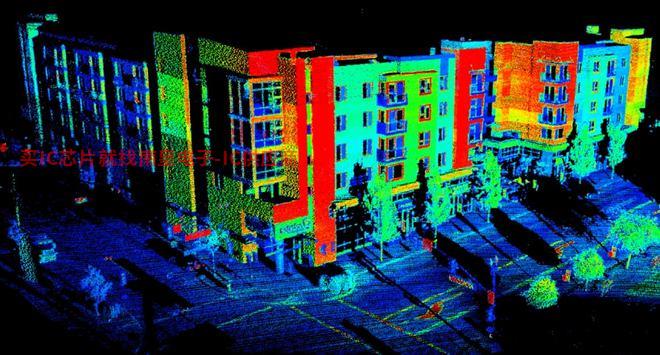

Innovusion圖像級激光雷達點云:圖片來源:Innovusion

Innovusion 聯合創始人兼CEO 鮑君威也發表過大致相似的觀點,即混合固態激光雷達其實是機械旋轉式激光雷達和純固態激光雷達中間的一個過渡階段。在未來漫長的自動駕駛時代,會有幾代的產品量產空間,時間大約在10—20年。

而事實上,自動駕駛究竟需要什么樣的傳感器,至今仍需打上問號。從某種程度上而言,4D毫米波雷達具備了蠶食部分激光雷達市場的能力,但是前者價格更低。試想,如果激光雷達的價格遲遲沒有下降,而更高性能的4D成像雷達開始涌現市場,人們又會作出怎樣的選擇?

更何況,在這個世界上還有一個馬斯克認為“只有傻瓜才用激光雷達”。雖然激光雷達是眾多車企的選擇,但是在探討“怎樣讓汽車更智能”這個話題的時候卻不得不參考下智能車先驅特斯拉的想法。

除了技術的不確定性,激光雷達廠商尚且處于群雄逐鹿的階段:戰場還是那片戰場,而舞臺的主角不僅僅有它們。一方面,包括禾賽在內的頭部在謀劃IPO的同時,不忘構建生態圈試圖和車企、Tier1深度綁定;另一方面,華為、大疆等科技公司也跨界入局車規級賽道。

根據中金的研究報告,目前較多車企開始為2025-2026年的新型ADAS 系統尋找零部件供應商,即未來2年左右,車企會確定未來4-5年的量產車型的激光雷達供應商。一言以蔽之,未來兩年或是激光雷達廠商競爭的重要窗口期,不確定性將減弱。因為不同于消費電子,汽車制造商和確定零部件供應商之間黏性較強,一旦確定搭載量產,不會輕易變更。

未來的市場格局,我們尚且不能確定。但是,無論是國外二級市場還是國內一級市場,分化將逐步顯現。而對于已經入局的玩家而言,只有在不確定性中做好確定的事,才能創造機遇。

- 未來PC基于移動設計原則的數據中心處理器

- 《IDC PeerScape:研究報告正式啟動

- 首款京東方發布行業BCEC健康顯示屏

- ADI:充分理解應用場景 定義最合適的傳感器

- Meta Q1營收279億美元同比增長7% 創十年來最低增速

- 自動駕駛ADAS傳感器 全球市場規模有多大?

- 中國 EDA 產業回顧:自研熊貓系統曇花一現,后來錯過了 15 年終于走上了崛起之路

- 股東發公開信稱Meta人太多,想法太多,建議裁員,減少元宇宙的開支

- NFT到底是什么?它是怎么工作的?

- 2026年2026年前成立oculus系統監控北極船舶

- 貿澤電子2022 Empowering Innovation Together系列第二期

- 愛立信和高通計劃啟動5G太空項目